フリーランスや個人事業主の方は「源泉徴収」という用語の意味をしっかりと理解しておくことが大事です。フリーランスや個人事業主の方にとって、源泉徴収のことは何となくは聞いたことはあるけど、詳細をよく理解していない、という方は多いと思います。税金関係は複雑で分かりづらいですからね。

一方、会社勤めの方はこのようなことを思い浮かべる人が多いかもしれません。

- 給与から税金が天引きされ、年末には毎年会社から「源泉徴収票」を渡される

- 年末に「年末調整還付金」が振り込まれる

会社勤めの方ならたまに耳にするワードかとは思いますが、フリーランスで仕事をしている一部の人にも関わる税制度です。

フリーランスで仕事をしている人(個人事業主)は、会社からの「源泉徴収票」がなく税金の申告を自身で行うため、馴染みがないかもしれません。

しかし、フリーランスの場合にも業務の内容によっては「源泉徴収」の対象になるのをご存知でしょうか。 源泉徴収の対象となる業務をしている方にとっては、請求や支払いに関する重要なポイントとなります。

今回は、弊社で扱っている商品が源泉徴収の対象になるかどうかについてピックアップします。

このブログ記事のダイジェスト版の動画となります。お時間が無い方はこちらをご参照ください。

源泉徴収とは

引用元:wikipedia 会社勤めの方は、給与から天引きされている税金(源泉所得税)で、会社が給与所得者の代わりに納めています。

そして、会社勤めで「給与」をもらっているわけではないフリーランス(個人事業主)にも、源泉徴収は存在します。

会社ではなく支払者が、フリーランス(個人事業主)の代わりに源泉所得税を徴収、納税する義務があります。

また、フリーランス(個人事業主)の方がアルバイトなどの従業員を雇ったときには、源泉徴収を行い、納付する義務が発生します。

フリーランス(個人事業主)に支払う報酬の源泉徴収とは

会社勤めの方とフリーランス(個人事業主)では、源泉徴収の異なる点が、2点あります。

- 源泉対象となる業務が決まっている

- 税額を自分で計算し、支払者に通知する

「1」に関しては、このブログの源泉徴収の対象業務とはで詳細を記載していますので、参照してください。

「2」に関しては、税額は自分で計算し、支払者に対して通知する必要があります。

会社勤めの方ですと、源泉徴収する所得税額は会社が給与計算と一緒に行ってくれますが、フリーランス(個人事業主)の方は自分自身で計算が必要です。

フリーランス(個人事業主)の方は、支払者に対して、請求書を発行するのが一般的です。

その請求書の中で、源泉徴収し、納付してもらう金額を記載します。

しかし、この制度をよくご存じないせいか、

- 源泉徴収の税額分は報酬に上乗せして請求しないと!

- 請求書の額面の源泉徴収分を差し引いてもよいでしょうか?

時々、フリーランス向けのWebサイトやブログ記事、あるいはクライアントに対し、このように伝えているフリーランス(個人事業主)の方がいらっしゃいますが、これは大変な間違いです。

「源泉徴収は請求者が払うもの」と勘違いしておられる方が多いようですが、先の通り「支払者側が請求者の自分の代わりに収めてくれる税金」です。

お店で払う消費税も、お店が代わりに納めてくれる税金です。そのお店に「消費税分安くして」というのと同じことです。

また、請求者は源泉徴収に該当する業務をお願いした場合は、源泉徴収を行うことが義務付けられています。

「源泉徴収を行わないでください」と請求者に依頼するのは正確にはルール違反となります。

源泉徴収税額の計算と記載方法

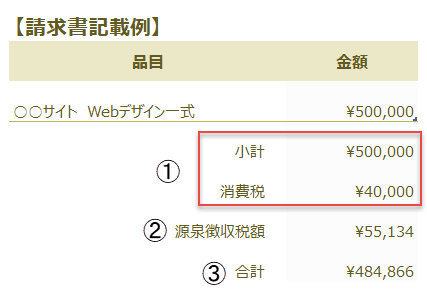

では、支払者に対して発行する請求書の中に、源泉徴収税額をどのように記載すればよいのでしょうか。

計算式は、以下の通りです。

① 契約時の報酬金額 + 消費税 を計算

② ① × 10.21%(報酬額が100万円まではこの税率になります) = 源泉徴収税額

③ ① - ② = 受取金額

まずは、

①報酬金額から消費税を計算します。

②報酬金額+消費税の額に、10.21%の税率をかけ、源泉徴収税額を計算します。

最後に③報酬金額+消費税から源泉徴収税額を差し引き、受取金額(=支払者が支払う金額)を計算します。

支払者は、受取金額部分を確認し、報酬の振込等を行います。

フリーランス(個人事業主)の手取契約は事前交渉を ~報酬を消費税や源泉徴収税を抜いた金額でもらいたい場合~

例えば、報酬を手取で10万円(消費税や源泉徴収税額を抜いた金額)と決めるのを「手取契約」といいます。

これは事前に報酬の支払者と交渉し、契約書や発注書などで正式に契約する必要があります。

このような契約でない場合、源泉徴収の税額分を報酬に後から追加したり、請求書で源泉徴収税額を抜いたりするのはルール違反です。

(仮に、請求書で源泉徴収税額の表記を抜いても、確定申告できっちり徴収されます)

また、フリーランスへの手取契約は、報酬を支払う側にとっては実質10~20%の値上げになります。

<50万円の業務を法人に依頼する場合>

- 50万円×消費税1.08=54万円

「50万円の業務をフリーランス(個人事業主)に依頼する場合」

- 50万円+ 5.101万円(源泉税率10.21%※1)=55.105万円 ※報酬が100万円までの場合

- 55.105万円×消費税1.08=59.5134万円

報酬額が50万円の場合、差額は約5万円にもなります。 そうなると、少しでも安い法人に依頼される可能性が高くなります。

そもそも源泉徴収は「自分が払う税金の前払い」

源泉徴収の制度を理解していても、なんだか報酬を減らされたようで嫌だ…と思われるかもしれません。

しかし、源泉徴収された分、確定申告によって後から納める税金は減っているのです。

(国として税金をとりっぱぐれないようにするための仕組みなのでしょうね・・)

確定申告後に納める税金があるなら、少しでも少ないほうがよいです。

もちろん、納めるべき税金よりすでに多く支払って(源泉徴収されて)いれば、確定申告で払いすぎた税金は還付されます。(これが会社勤めのサラリーマンでいう「年末調整還付金」にあたります)

デザイン等の源泉徴収税率は10.21%(支払金額が100万円まで)と高いので、実は戻ってくるケースがほとんどです。

このような「源泉徴収」は、国が税金を取り損ねないようにするために設けられた制度ですが、年収が確定した後に税金が払えない人を減らすためでもあります。

源泉徴収の対象業務とは

フリーランスの源泉徴収の対象は、業務内容によって異なります。 わかりやすいものでいえば、原稿料や雑誌に掲載する写真の報酬などが源泉徴収の対象となる業務です。

それでは、弊社のような「Webデザイン」「コーディング」などの業務は、源泉徴収の対象なのでしょうか。結論からいうと、このようになります。

Webデザイン:対象

コーディング:対象外

源泉徴収対象の「デザイン」にWebデザインは含まれるか

なぜWebデザインだけ? と思われるかもしれませんが、国税庁の源泉徴収の対象一覧に下記のような記載があります。 これらの業務に該当する報酬は、源泉徴収の対象です。

1 工業デザイン

自動車、オートバイ、テレビジョン受像機、工作機械、カメラ、家具等のデザイン及び織物に関するデザイン

2 クラフトデザイン

茶わん、灰皿、テーブルマットのようないわゆる雑貨のデザイン

3 グラフィックデザイン

広告、ポスター、包装紙等のデザイン

4 パッケージデザイン

化粧品、薬品、食料品等の容器のデザイン

5 広告デザイン

ネオンサイン、イルミネーション、広告塔等のデザイン

6 インテリアデザイン

航空機、列車、船舶の客室等の内部装飾、その他の室内装飾、ショーウィンドー、陳列棚、商品展示会場等の展示装飾

7 ディスプレイ

8 服飾デザイン

衣服、装身具等のデザイン

9 ゴルフ場、庭園、遊園地等のデザイン

(2) 映画関係の原画料、線画料又はタイトル料

(3) テレビジョン放送のパターン製作料

(4) 標章の懸賞の入賞金

引用:国税庁HP (https://www.nta.go.jp/publication/pamph/gensen/aramashi2009/data/05/index.htm)

ここでは「Webデザイン」と書いてないので、対象外では? との声も聞かれます。 そこで、国税庁へ電話で問い合わせをしてみました。

「Webデザイン」は源泉徴収の対象なのか:国税庁の回答

国税庁のWebサイトに記載されている内容はあくまで「例」であり、「デザイン」とされるものは「WEBデザイン」も含まれるとのことです。

弊社で取り扱っている業務でいえば、HTMLコーディングやプログラミングであれば「デザイン」に含まれないので源泉徴収の対象とはなりません。

そのため業務内に、源泉徴収の対象(Webデザイン)の部分とそうでない部分(HTMLコーディング、プログラミング)がある場合は、請求書で分けて記載します。

これは、請求する側・支払う側、双方の義務です。

面倒でも、お互いが税務署から指摘されることがないようにしっかりと対応していきましょう。

自身が請け負っている業務が源泉徴収の対象である場合は、その旨を記載した請求書を作成しましょう。

請求書に沿った内容で、報酬を支払う側(クライアント)が納税してくれます。

源泉徴収の還付を受ける方法

報酬から源泉徴収されると、報酬を支払う側(クライアント)から源泉徴収票が発行されます。(これも義務です)

これらの書類をまとめて申告書を作成し、確定申告をします。

実際に納める税額を上回っていた場合に、その差額が還付金として戻ってきます。

それでは、確定申告とは、いつ・どのように行えばよいのでしょうか。

| 期間 | 毎年2月15日~3月15日に、前年の1月1日~12月31日までの所得を申告 |

|---|---|

| 用意するもの |

|

| 方法 | 国税庁が提供する「e-Tax」を使用して作成することができます。 手順に従い、売上や必要経費、各種控除の金額を入力すると確定申告書の完成です。 |

e-Taxは、パソコンから確定申告書を作成できるソフトです。

入力項目ごとにヘルプ機能があり、入力に迷っても確認しながらスムーズに進めることができます。

作成した書類は、e-taxから電子送信、もしくは書類を印刷し、添付書類(支払調書や控除証明書等。e-Taxで添付書類の一覧が確認できます)と一緒に税務署に持参、もしくは郵送すれば完了です。

※e-Taxから電子送信を行う場合、電子証明書や税務署が発行するID・パスワードが必要です。

確定申告書を作成すると、課税対象額と納める所得税が計算されます。

すでに納税済みの所得税額が、納める所得税を上回っていると、還付金として指定の口座に振り込まれる仕組みです。(申告からおおよそ1か月程度)

まとめ

- 源泉徴収となる業務を把握しよう

- 源泉徴収は税金の前払い

- 源泉徴収された税金は、払いすぎたら戻ってきます!

税金関係はややこしいことが多く、申告などが難しいと思われがちです。

しかし、適当な処理をしてしまうとフリーランスの方はもちろん、クライアントにも影響を与えかねません。

「わからない」で済ませず、きちんと確認して処理をする必要があります。

よくわからない時は、直接税務署に電話して質問すると丁寧に教えてくれます。

税務の判断に関しては、税理士事務所の方と主張が異なるときもあるので、迷ったらしっかりと確認することをお勧め致します。

【番外編】フリーランス・個人事業主の方におすすめ お役立ち? リンク集

案件獲得に!

フリーランスの方の案件獲得にお勧め。案件次第かもしれませんが、クラウドソージング系よりはよいかもですね

会計ソフト、確定申告書の作成に

フリーランスの方の会計ソフトは下記がお勧め。弥生は対応している税理士さんが一番多いのかなと。

freeeは簡単なので、フリーランスで利用している方は多いですね。

給与・報酬・利子・配当・使用料等の支払者が、それらを支払う際に所得税等の税金を差し引いて、それを国等に納付する制度